記者高珞曦/綜合報導

美國矽谷銀行倒閉引起全球關注,大陸上海新金融研究院副院長劉曉春認為,銀行應該管理好資產負債表,避免資產負債來源過於單一。矽谷銀行配置大量國債、資產支持證券等資產,易受市場利率波動影響,加上客戶較為單一,最終導致現今局面。

大陸上海新金融研究院副院長劉曉春。(圖/翻攝自《新京報》)

根據《新京報》報導,矽谷銀行(Silicon Valley Bank)主要為新創企業風險投資公司服務,劉曉春認為,正因矽谷銀行未能完全理解銀行資產負債管理當中的問題,最終造成這次倒閉事件。

劉曉春表示,矽谷銀行在信貸風險管控方面,表現相對較好,目前資產質量相對優質。從負債端看,矽谷銀行資金主要來源是企業客户的活期存款,其中一般存款占比近90%。矽谷銀行配置了大量的流動較高的資產,如國債和資產支持證券,這些可以隨時抛售的資產,對於銀行而言,是十分重要的流動性保護。

從2019年底到2022年Q1,美國銀行存款增加5.4兆美元(約165兆元新台幣)。矽谷銀行擁有1200億美元(約3.7兆元新台幣)證券資產,包括持有到期投資中的913億美元(約2.8兆元新台幣)不動產抵押貸款證券,和261億美元(約7962億元新台幣)可供出售金融資產,遠超過740億美元(約2.3兆元新台幣)的貸款總額。

日前矽谷銀行門外民眾大排長龍,只為盡早提出自己的錢款。(圖/美聯社)

劉曉春說,照常理而言,矽谷銀行不至於走向倒閉。但其配置的國債及資產支持證券等資產,受市場利率波動影響巨大,矽谷銀行在處置資產時僅簡單抛售,最終釀成危機。

矽谷銀行的倒閉危機和擠兌潮令客戶感到不安。

他也指出,矽谷銀行客户過於集中在新創企業,美國不斷調高利率,對新創企業資金來源造成影響,客户不得不提取存款用於自身經營,這對銀行負債端形成壓力。在其龐大的存款中,僅有60多億美元(約1832億元新台幣以上)是儲蓄存款和定期存款,這比例過低,也導致資產端的不穩定。這場危機加上恐慌擠兌,最終造成矽谷銀行倒閉。

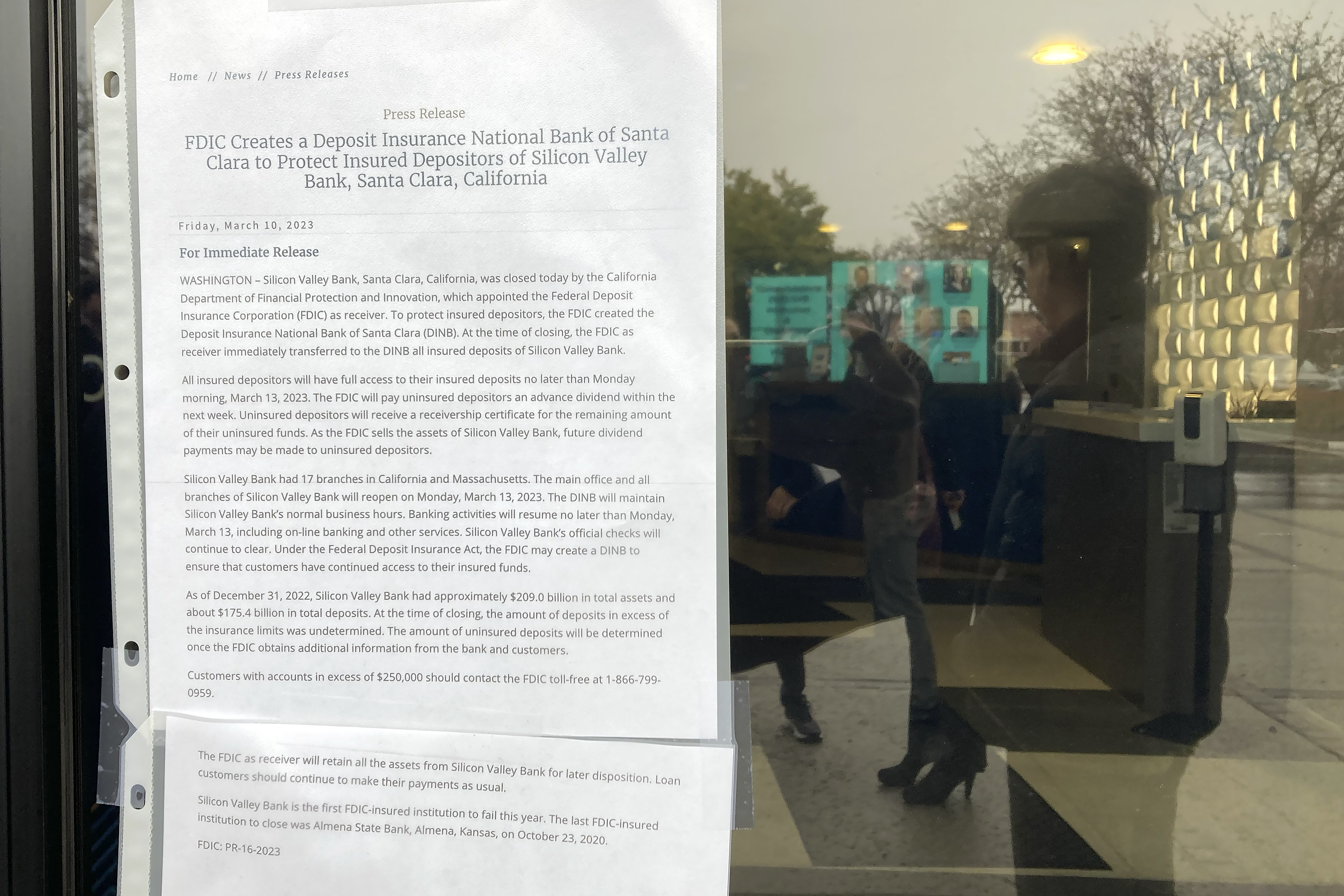

矽谷銀行宣布倒閉後緊急由美國聯邦存款保險公司(FDIC)接管。(圖/美聯社)

不過,劉曉春認為,矽谷銀行倒閉不會對美國新創企業造成衝擊,美國聯邦儲備銀行(Fed)調高利率,主要的參考指標依然是美國整體的經濟情況與通膨情況。調高利率是否引起美國中小銀行倒閉潮,值得關注,但如果僅是美國銀行中的個別現象,恐怕難以撼動調高利率的進程,對美國金融體系的穩定性衝擊不大。