記者高珞曦/綜合報導

美國聯邦儲備銀行(FED)調高利率後,銀行受到了影響,加州矽谷銀行(Silicon Valley Bank)因為一筆證券交易造成鉅額損失,引發儲戶擠兌,美國聯邦存款保險公司(FDIC)緊急接管這家銀行,以確保銀行儲戶的權益,這起金融危機也馬上讓人回想起2008年的金融海嘯。

美國加州矽谷銀行因不堪負荷鉅額虧損倒閉。(圖/美聯社)

美國《CNN》報導,矽谷銀行經歷48小時的擠兌風暴後,這個美國歷史上第2大金融機構3月10日宣告倒閉,加州當局很快地將銀行關閉,同時移交給聯邦存款保險公司接管,後續將處分銀行資產,以確保銀行儲戶與債權人的權益。

這家銀行發生問題,起因於銀行8日宣布因為一筆證券交易鉅額損失,需要填補22.5億美元(約694億元新台幣)的虧損,銀行才能損益平衡,這個消息造成恐慌,投資公司建議大家趕快把錢從銀行提領。矽谷銀行的股票9日大跌,也連帶拖垮其他銀行的股票,到了10日上午矽谷銀行股票停止交易,銀行也沒有設法增資或者找到買家。

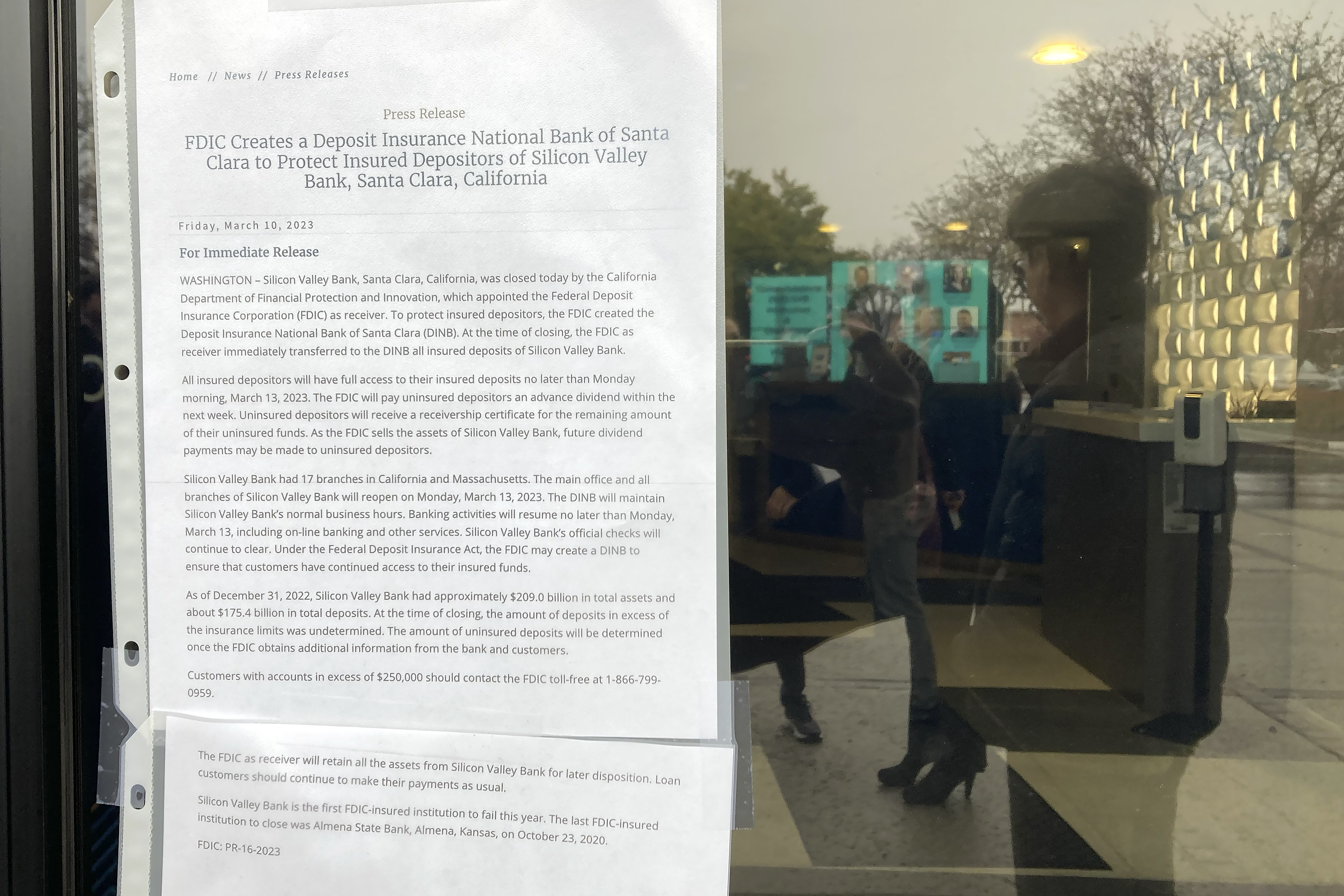

美國聯邦儲備銀行在矽谷銀行門口貼出資產接管公告。(圖/美聯社)

10日上午,聯邦存款保險公司眼看情況危急,一反過去等到股市收盤後才介入的慣例,立刻介入接管出問題的矽谷銀行。非營利組織「優市」(Better Markets)執行長凱勒赫( Dennis M. Kelleher)說,矽谷銀行的問題惡化的太快,根本撐不過5小時,因為存款人急著將錢提領出來,銀行根本沒有能力負擔這麼多現金,導致無法避免的結果,就是只好很快由存款保險公司接管。

矽谷銀行出問題,部分原因來自聯邦儲備銀行去年調高利率的影響,當利率趨近於零,銀行買長期低風險的債券,一旦為了遏阻通膨,利率調高,這些資產的價值就出現損失,讓銀行遭受許多未實現的損失。

穆迪分析公司(Moody’s Analytics)的經濟學者贊迪(Mark Zandi )說,調高利率對科技業影響很大,這使科技股下跌,也不容易募資,也造成許多科技公司將他們在矽谷銀行的存款提領出來,以維持公司日常的作業。

他表示,銀行投資債權與證券,以便將來有錢可以付給儲戶,但高利率讓矽谷銀行持有的債券與證券下跌,這促使了存款保險公司必須接管銀行。

不少民眾前往矽谷銀行兌領。(圖/美聯社)

在矽谷銀行突然倒閉後,美國財政部副部長艾迪摩(Wally Adeyemo)希望美國民眾不要恐慌,美國的銀行系統仍然是很健全的。