文/中央社

中央銀行15日舉行第4季理監事會,決議升息半碼,利率連4升,符合市場預期,重貼現率將升抵1.75%,創下逾7年新高。

值得注意的是,央行大幅下修今明年經濟成長預測,雙雙「保3」落空。央行表示,考量明年全球景氣走緩且下行風險續增,影響國內出口與投資動能,因而下修2022年、2023年經濟成長率至2.91%及2.53%。

央行在國內外經濟放緩之際,仍決定利率連4升,意在打擊通膨預期,以達穩定物價效果。以下是央行總裁楊金龍在記者會中有關通膨、貨幣政策方向以及房市的7大關鍵問答。

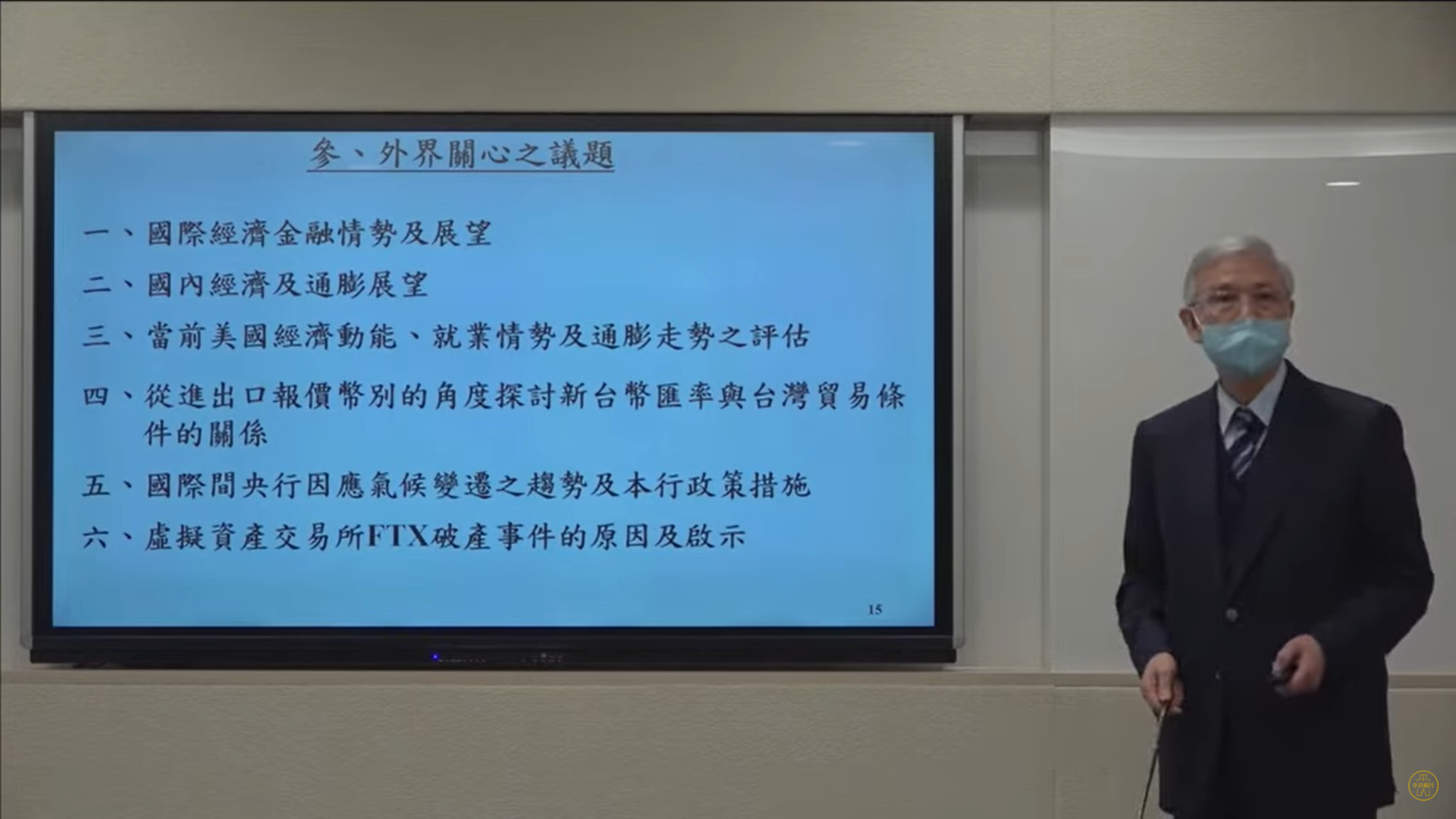

中央銀行總裁楊金龍在記者會簡報。(圖/翻攝自Youtube「TheCBCTube」)

問:央行預測今明年消費者物價上漲率(CPI)年增率分別為2.93%及1.88%,台灣通膨情勢為何?

答:台灣通膨率相對歐美溫和,主要與政府積極採行平穩大宗物資價格機制有關,包括能源部分調降國內油品貨物稅、電價維持穩定等,由台電、中油等吸收成本。

歐美國家則多採取補貼為主的應對機制,且是事後因應,如消費稅抵免的方式降低民眾能源與食品支出負擔;整體而言,台灣物價漲幅相對低,央行緊縮貨幣政策的力道也比較溫和。

問:央行貨幣政策基調為何?明年通膨率已經降至2%以下,央行是否將停止升息?

答:央行貨幣政策基調為「溫和緊縮」,後續政策走向則取決於經濟數據(data dependent)。

根據央行對物價預測,明年全年CPI年增率平均為1.88%,低於2%,但細看逐季走勢,第1季CPI及核心CPI仍分別上漲2.35%及2.44%,第2季後才降至2%以下。

如果央行確定通膨率低於2%,就可以停止升息,但物價走勢還是存在不確定性,就像先前大家也沒有預期到今年會爆發俄烏戰爭。

問:央行今年2度調升存款準備率,這次只調升政策利率半碼、不調存款準備率的原因為何?

答:存款準備率是很好的工具,據央行內部研究,存準率對M2、CPI影響比較大,重貼現率則對國內生產毛額(GDP)影響較大。

這次央行未再搭配調整存準率有5個理由;第一,台灣經濟成長率放緩程度比原先預測來得多;第二,國內通膨情勢壓力走緩,預估明年通膨有機會降到2%以下;第三,估明年下半年M2年增率可望回落到2.5%到6.5%參考區間。

第四,目前貨幣市場利率升幅已經遠高於政策利率升幅,若再調升存準率,可能會讓銀行放款更為謹慎,影響經濟活動;第五,近期美國、加拿大、韓國等國家都開始放緩貨幣政策緊縮力道。

此外,和利率相比,「存準率要解釋老半天」,央行在乎市場感受,希望傳遞的政策訊息能夠一目了然。

問:這次央行理監事會決議並非「一致同意」,反對方主張為何?

答:這次理監事會有3位理事不同意升息半碼,認為應該升息1碼,他們著眼點仍是通膨,希望利率政策能夠「更強烈一點」。

問:美國聯準會(Fed)如預期升息2碼,可能要到2024年才會降息,台灣央行是否因此「不得不」繼續升息?

答:貨幣政策有遞延性,Fed認為可能要升到5%至5.25%的水準,接著維持一段時間,等政策影響力慢慢發酵後,觀察失業率跟物價狀況再來調整政策走向,但台灣不一定要跟著美國腳步。

台灣與美國狀況不同,一來台灣通膨沒有美國那麼高,二來雙方採取方式也不太一樣,如果因為跟進美國升息導致國內經濟衰退,這也沒必要。

不過經濟前景存在諸多不確定性,央行還是會密切關注主要經濟體貨幣政策動向、國際原物料價格變化、地緣政治風險、極端氣候等對國內物價、經濟與金融情勢等影響,適時調整央行貨幣政策。

問:央行對房市看法為何,選擇性信用管制會實施多久?

答:央行希望房市能「軟著陸」,因為房市若被打趴,硬著陸帶來的傷害非常大,到時候要再把房市撐起來很困難,中國就是很好的例子,政府先用「三道紅線」打房,但房市打下去之後,現在得動用更多政策工具,如16條拯救房市措施。

近期房價高漲,根據業者說法,與缺工、缺料等因素有關,但原物料價格上漲後,不會一直走高,接下來應該會回穩向下,「希望我們明年就能看到房地產能夠慢慢下來」。

儘管預期房市明年可望軟著陸,央行的選擇性信用管制不會馬上退場,「我覺得我們會實施比較久的時間」。

問:總裁任期將在明年2月屆期,能否談談過去5年來的心情?

答:自2018年上任以來,每一年都有不同的挑戰,2018年美中貿易衝突,2019年底爆發疫情,2020年許多國家出現經濟衰退,2021年算是台灣經濟發展非常好的一年,因為防疫措施得宜,生產、物流沒受到影響,上市櫃公司賺很多,其他國家經濟也是穩定向上,但台灣比他們更好。

到了2022年,除了俄烏戰爭爆發,各國實施緊縮貨幣政策也衝擊台灣經濟,每年挑戰都在升高,但正所謂「平時如戰時」,對於大大小小的挑戰,都會謹慎、嚴肅面對。